Créée en 2003, Prospérences est spécialisée dans la collecte et l’exploitation de données sur les secteurs de l’habitat. À partir des données, elle développe pour ses clients des outils digitaux qui permettent de mesurer les marchés à toutes les échelles géographiques tout en s’adaptant à leur organisation commerciale.

« Nous avons fondé notre offre de services sur une conviction forte : être capable de telles mesures de marché permet de concentrer les ressources aux endroits qui font la différence, explique Vincent Brunier, fondateur de Prospérences. Nous appliquons ces convictions à notre connaissance des marchés de l’habitat, et notamment les menuiseries, et au service de nos clients en BtoB (fabricants et négoces) ou en BtoC (réseaux, groupements, installateurs) ».

Cette capacité de mesure permet ainsi aux clients de Prospérences de :

• lire leur environnement concurrentiel et en tirer parti

• localiser les territoires clés de développement

• prospecter, animer leur réseau de clients et animer leurs équipes commerciales

• construire budgets et business plans et convaincre les financeurs

• séduire candidats ou prospects, dimensionner territoires et moyens

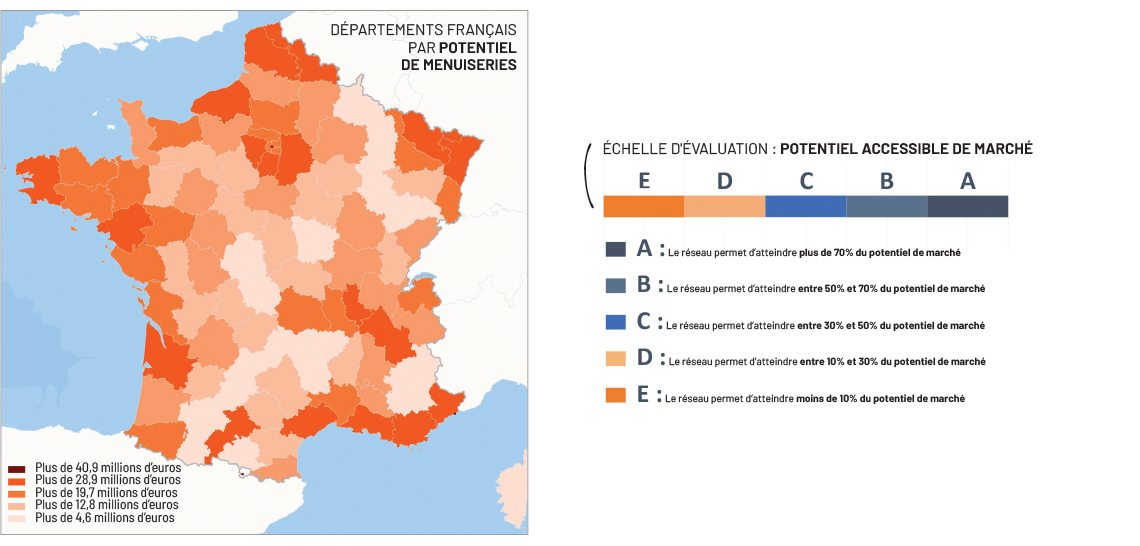

⓵ Marché couvert par les différents réseaux

L’objectif est ici de comptabiliser les acteurs qui, au-delà du nombre de magasins, peuvent atteindre la plus grande part de potentiel de marché par la justesse de leurs implantations.

On a commencé par mesurer le potentiel de marché de la fenêtre en rénovation puis ciblé précisément, dans les logements construits avant 2000, les maisons ou appartements (rénovés à l’unité) principaux occupés par des propriétaires, et une partie des maisons et appartements secondaires.

Ce calcul, fait commune par commune en tenant également compte de la taille des logements, a permis de répartir le potentiel rénovation.

L’étape suivante a consisté à attribuer un potentiel accessible à chaque point de vente pour chaque enseigne. Pour cela, nous avons dessiné une zone isochrone de 30 minutes autour de chaque point de vente afin de lui attribuer son potentiel “accessible”.

Enfin, pour obtenir le taux de couverture du marché d’une enseigne, ont été additionnés les potentiels couverts par les zones isochrones de 30 minutes de chacun de ses points de ventes. Cette opération a nécessité un retraitement particulier des recoupements de zones que Prospérences a pris soin de ne pas compter plusieurs fois. Chaque entreprise évaluée se voit attribuer un grade sur une échelle à cinq niveaux définie ci-dessous :

Le réseau de Tryba se démarque nettement avec plus de 70 % du potentiel de marché couvert. La superficie de ce même réseau en zones isochrones de 30 minutes représente seulement 42 % du territoire avec un peu plus de 300 points de vente. Les données concernant tous ces grands réseaux démontrent qu’il faut compter entre 150 et 170 points de vente pour couvrir la moitié du potentiel de marché.

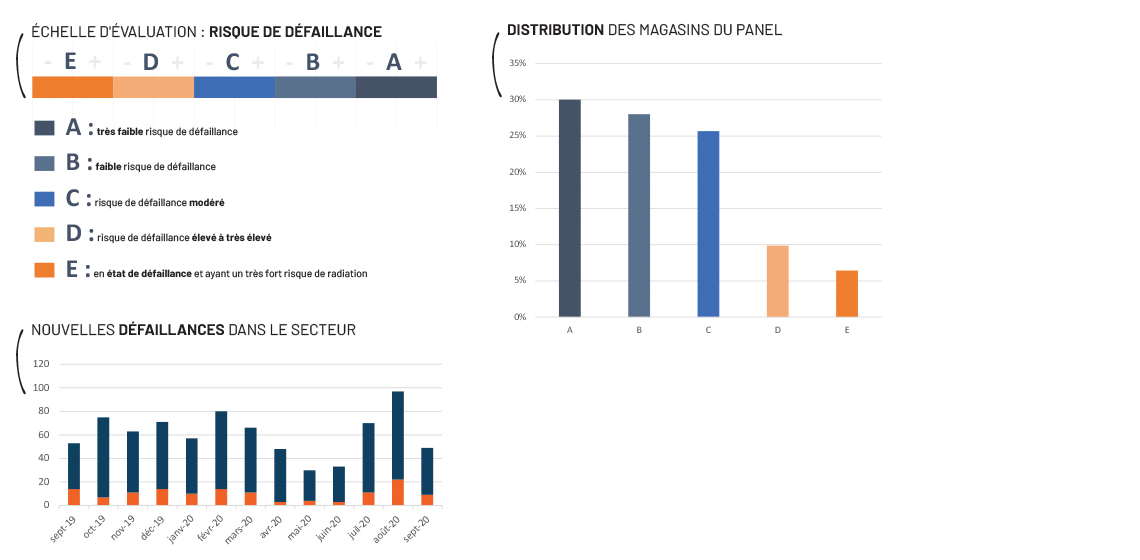

⓶ Santé financière des entreprises du secteur

On s’intéresse ici à la résilience des enseignes en caractérisant, pour chaque enseigne, la santé financière moyenne de ses adhérents. En partenariat avec Creditsafe, un acteur de référence de l’information financière, qui fournit à cette étude des évaluations de risque de défaillance d’environ 4400 magasins répartis sur les 45 enseignes du panel. Chaque magasin est évalué et se voit attribuer un grade sur une échelle à cinq niveaux définie ci-dessous.

La moyenne des notes des magasins du panel se situe en “B” alors qu’environ 58 % des magasins du panel font état d’un risque de défaillance faible à très faible.

Pour attribuer une note globale à chaque enseigne, Prospérences a calculé la note moyenne des magasins distribuant l’enseigne. Pour rappel, un magasin multimarques est compté dans le calcul de chaque enseigne distribuée. L’acteur KparK a été exclu du panel dans cette section car il s’agit d’une enseigne intégrée, ne disposant ainsi que d’une unique note regroupant tous les magasins.

Le Groupe Stores & Volets (GSV Habitat) se démarque nettement du classement 2020. La place des groupements dans ce classement est frappante. Ces structures, évoluant souvent avec un chiffre d’affaires important, sont généralement bien notées.

Aucun réseau ne présente une note moyenne inférieure à C. Cependant, la proportion de magasins en difficulté financière varie significativement d’une enseigne à une autre, de zéro jusqu’à quasiment un quart des magasins.

Lorsque nous intégrons l’ensemble des acteurs du secteur, un peu plus de 26 000 entreprises en ajoutant aux enseignes tous les indépendants, nous n’observons pas d’effet particulier lié à la crise sanitaire actuelle sur le secteur malgré des variations amplifiées d’un mois à l’autre depuis le mois de mars. La moyenne des défaillances mensuelles de septembre 2019 à février 2020 s’établit autour de 67 alors que cette moyenne de mars 2020 à septembre 2020 s’établit autour de 55.

| L'ŒIL DE L'EXPERT : Audrey Lannoy Billoquet / Development & Partnership Manager chez Creditsafe France | |

|

« Le risque de défaillance est bien évidemment perçu comme un enjeu majeur par les grands réseaux. On imagine facilement les perturbations qu’une défaillance de magasin engendre sur la continuité du service une fois que des acomptes ont été versés. Au-delà des risques opérationnels, j’observe que les grandes enseignes en ont fait un de leurs principaux arguments en matière de recrutement. Apporter à un candidat la preuve tangible que les magasins de l’enseigne sont plus résilients suggère que l’accompagnement est de qualité mais aussi que la gamme trouve facilement sa place sur le marché. Très concrètement, agir sur les points de vente d’une enseigne qui ont une notation faible permet d’augmenter significativement la note moyenne et la réputation de l’enseigne. » |

⓷ E-réputation et expérience client

Les données qui alimentent nos mesures d’e-réputation reposent sur les avis Google déposés par les clients sur les magasins. Il s’agit de notes comprises entre 0 et 5, attribuées par les clients qui le souhaitent. Ces notes par magasin sont ensuite agrégées à l’échelle de chaque enseigne avant d’être analysées. La collecte de ces notes a été réalisée sur la première quinzaine de mars 2020.

Pour effectuer nos classements par enseigne, nous aurions pu nous contenter de retranscrire tout simplement les notes telles qu’elles existent sous Google de façon agrégée. Cependant, une analyse plus qualitative des avis déposés en ligne nous a poussés à revoir la méthode de qualification des acteurs. Nous avons éliminé les magasins comportant moins de 5 avis, puis les enseignes pour lesquelles il nous restait moins de 5 magasins évalués.

Nous avons observé une distribution des notes moyennes Google “nettoyées” par enseigne et nous avons attribué un grade à cinq niveaux.

La distribution réelle des enseignes est très progressive. La moyenne en termes de note Google des enseignes se situe à 4,11/5. Dans l’absolu, on observe des écarts importants d’une enseigne à une autre puisque les notes moyennes Google descendent jusqu’à 3,23/5.

Lorsqu’on parcourt les commentaires des magasins les mieux notés, on observe qu’au-delà de la qualité du service et des produits sous-jacents, on trouve des responsables de magasins qui prennent le temps de piloter activement leur e-réputation, notamment en répondant aux commentaires négatifs.

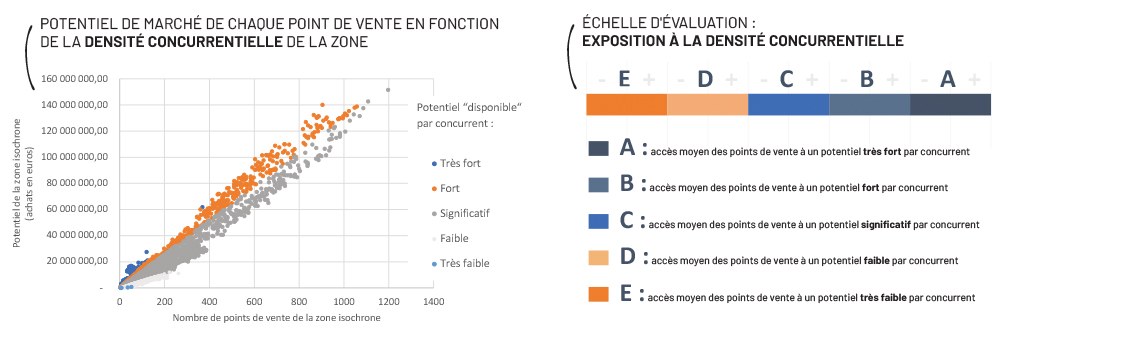

⓸ Exposition à la concurrence à travers le territoire

La démarche vise ici à observer le comportement des enseignes en matière d’implantation de magasins vis-à-vis de la concurrence. Pour chaque point de vente de notre base, Prospérences a compté le nombre de concurrents (y compris les indépendants RGE) dans une zone isochrone de 30 minutes. En a été déduite une densité concurrentielle de la zone.

Les consultants ont représenté ci-contre le potentiel accessible de marché de chaque point de vente du panel en fonction de la densité concurrentielle de la zone en question. Sans surprise, la relation entre les deux est très franche : le nombre de concurrents augmente très proportionnellement au potentiel de marché de la zone.

Toutefois, lorsqu’on regarde plus en détail, on constate que les meilleures situations de marché se situent dans des zones au potentiel relativement contenu. Parallèlement, on identifie des zones où certains points de vente se retrouvent isolés, faute d’un potentiel de marché suffisant.

Pour calculer un score d’exposition à la concurrence par enseigne, Prospérences a calculé la moyenne des potentiels par concurrent de tous les points de vente distribuant l’enseigne. Ont été neutralisées, dans cette catégorie, les enseignes détenant moins de 25 points de vente car les premières phases du développement d’un réseau sont souvent tenues de se faire de façon opportuniste, au gré de l’identification des candidats.

A ensuite été construite une échelle à cinq niveaux qui classe les enseignes en fonction de leur performance moyenne.

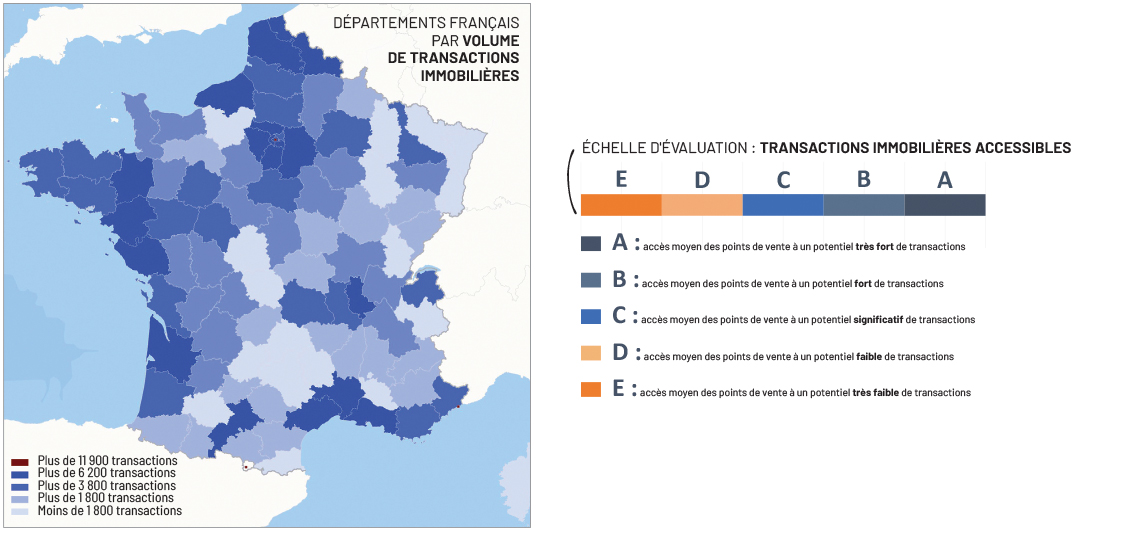

⓹ Dynamisme des transactions immobilières

On mesure ici la façon dont les réseaux peuvent profiter du dynamisme des transactions immobilières à travers le territoire. Les données auxquelles Prospérences avait accès ne lui permettaient pas de couvrir l’Alsace et la Lorraine qui ont ainsi été exclus du périmètre de la mesure. On ne considère ici que les maisons et appartements.

Pour chaque point de vente de sa base, Prospérences a compté le nombre de transactions immobilières ayant eu lieu au cours de l’année 2019 dans sa zone isochrone de 30 minutes.

A été déduit un nombre moyen de transactions immobilières par point de vente pour chaque enseigne. Chaque enseigne a ensuite été classée selon l’échelle de qualification ci-dessous.

Il convient de noter que ces moyennes par enseigne cachent des réalités très différentes d’un magasin à l’autre, avec pour certains magasins de véritables opportunités de développement dont tirer parti.

On notera par ailleurs que toutes les transactions immobilières ne se “valent” pas. Ces mêmes données analysées à la lumière du prix des transactions révèlent des écarts importants sur la valeur des biens échangés autour des points de vente de chaque enseigne.

Méthodologie de l’étude Prospérences

Les équipes de Prospérences mettent à jour annuellement cette étude sur le marché des enseignes de menuiserie. Le panorama vise à rendre compte de sa mesure de l’état du marché à travers les régions françaises, des tendances territoriales associées et des évolutions parmi les principaux acteurs.

Les classements qui apparaissent dans cette étude, notamment dans les différentes sections liées à la qualité d’implantation du réseau (potentiel couvert, densité concurrentielle, transactions immobilières), ne sont pas nécessairement des appréciations de la performance d’exploitation du réseau mais plutôt du potentiel lié à son implantation. Par exemple, ce n’est pas parce qu’un réseau est à proximité d’un volume important de transactions immobilières qu’il pilote activement cette opportunité de marché.

Composition du panel d’acteurs du marché

En 2020, Prospérences dispose d’une base de 45 enseignes dont la liste complète est disponible en annexe. On y trouve à la fois des fabricants et des distributeurs, les plus grands réseaux organisés en franchise, groupement, concessions ou label. Ces enseignes sont sélectionnées à sa discrétion en fonction de l’importance de l’enjeu d’animation de réseau auquel elles font face. Le panel s’élargit d’année en année à la demande de ses clients.

Origine des données

Les données utilisées dans le cadre de cette étude ont plusieurs provenances. La collecte des principaux points de données est réalisée par les équipes de Prospérences à travers une intense étape de data mining : nombre des points de vente, localisation, avis consommateurs sur les magasins, etc. Son partenariat avec Creditsafe lui permet de travailler avec des données complémentaires sur les caractéristiques financières des enseignes et de leurs magasins : profils de risque crédit, défaillances, chiffres d’affaires, résultats, etc. Le rythme de mise à jour des données ne peut excéder un an, certaines données étant même mises à jour chaque mois.

« Nos équipes attachent le meilleur soin à rassembler des données de qualité et à exercer un regard critique pour éliminer ou corriger des sources imprécises, précise Pierre-Yves Le Stradic. Malgré tous nos efforts, nous restons tributaires de certains risques d’approximation ou d’erreur. Par exemple, les sites internet des enseignes peuvent ne pas être à jour à l’instant où nous récoltons la donnée ou encore certaines situations peuvent évoluer entre l’instant de la collecte et la publication de cette étude. Nous avons acquis un degré d’assurance élevé que ces imprécisions n’affectaient pas la nature de l’interprétation que nous pouvons tirer de la base de données », ajoute-t-il.

Mesures du marché

Les mesures de marché sont le résultat de nos propres algorithmes d’évaluation appliqués au parc immobilier français. Nous les avons construits en étroite collaboration avec les acteurs du secteur et améliorés année après année pour gagner en précision.

Partis pris méthodologiques

La méthodologie d’évaluation des enseignes est décrite dans chaque section de l’étude. Dans toutes les sections, Prospérences a attribué les magasins multimarques à chaque enseigne concernée. Ils sont ainsi comptés plusieurs fois dans certaines de ses mesures, une fois par enseigne concernée.